In augustus hebben nieuwe schermutselingen in de handelsoorlog tussen de VS en China geleid tot een dip in het sentiment. De daling van de rente heeft gezorgd voor een omgekeerde (inverse) yield curve in Amerika, een fenomeen dat normaal een signaal is dat er een recessie op komst is. Wij zien geen reden voor paniek en hebben vorige week aandelen toegevoegd aan de portefeuilles. We denken dat de bewegingen van de laatste weken snel weer worden teruggedraaid.

Inleiding

Het Witte Huis gleed af naar nog meer chaos toen Donald Trump op 1 augustus vanuit het niets en tegen de wil van zijn adviseurs nieuwe importtarieven aankondigde op Chinese consumentengoederen. De ‘wapenstilstand van Osaka’ werd abrupt gebroken en net zoals in mei zorgde dit voor een deuk in het beurssentiment. Aandelen daalden in korte tijd meer dan 5% en ‘veilige havens’ als Amerikaanse staatsobligaties, goud en de Japanse Yen stegen in waarde. De bewegingen op de Amerikaanse obligatiemarkt leidden op woensdag 14 augustus tot een ‘inverse yield curve’. Dit fenomeen is in het verleden altijd de voorbode geweest van een economische recessie. Het is daarom geen wonder dat de media zich hier op heeft gestort en dat het aantal artikelen over het onderwerp “recessie” de afgelopen week explodeerde tot het hoogste niveau in meer dan 10 jaar.

In deze publicatie leggen we uit wat een inverse yield curve precies is en wat de geschiedenis ons hierover leert. We zullen beargumenteren waarom de beweging van 14 augustus geen reden tot paniek is en waarom wij de daling van aandelen vorige week hebben aangegrepen om bij te kopen.

Wat is een yield curve?

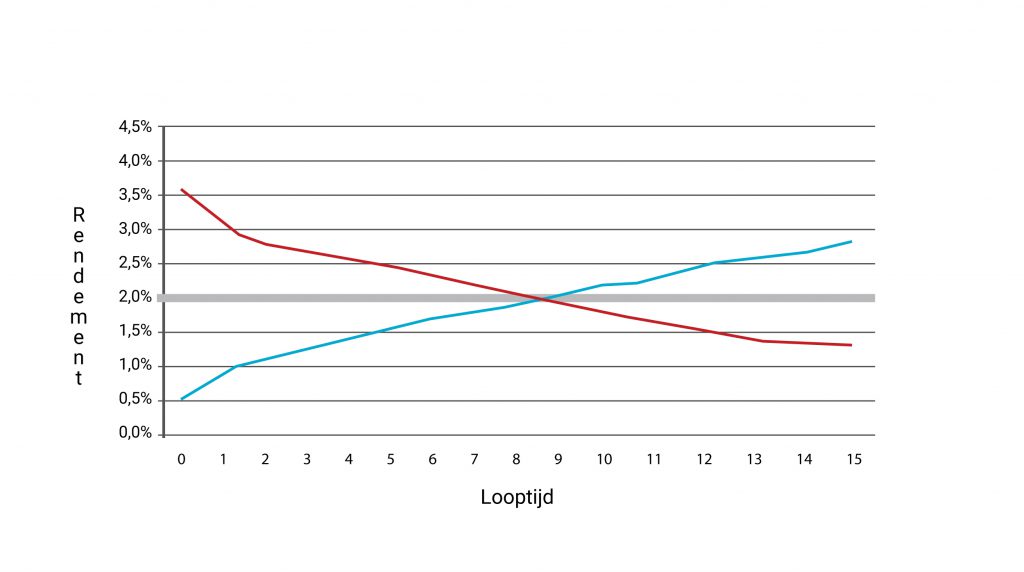

De yield curve is een grafiek die het rendement van vergelijkbare obligaties met verschillende looptijden weergeeft. In deze publicatie gaat het over de yield curve van Amerikaanse staatsleningen. In onderstaande figuur 1 tonen we als voorbeeld drie yield curves. Een normale yield curve (blauw) komt het grootste deel van de tijd voor en heeft een korte rente die lager ligt dan de lange rente omdat beleggers compensatie eisen voor onzekerheid van het langer uitlenen van geld en voor inflatie.

Als de curve vlak is (grijs) dan is de rente van korte looptijden gelijk aan lange looptijden. Bij een inverse curve (rood) kost het meer om op korte termijn te lenen dan op lange termijn. Dit is eigenlijk de omgekeerde wereld. Een vlakke of inverse curve geeft aan dat beleggers verwachten dat de economische groei gaat vertragen en inflatie zal dalen. De vorm van een yield curve geeft daarmee voorspellingen over de toekomstige economische activiteit en waar we ons bevinden in de economische cyclus. Dit is uiteraard van groot belang voor beleggers.

Inverse yield curve en recessies

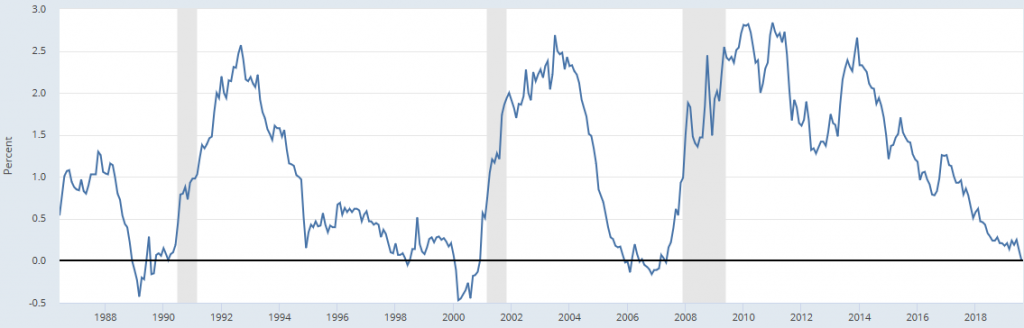

Beleggers analyseren de vorm van de yield curve door met name te kijken naar het verschil tussen de 10- en 2-jaars rente. Figuur 2 toont de 10-jaars rente min de 2-jaars rente van Amerikaanse staatsobligaties sinds 1985 waarbij de grijze vlakken recessies weergeven. Een recessie is een periode van twee opeenvolgende kwartalen met negatieve groei (krimp in de economie). Duidelijk te zien valt dat een vlakke yield curve (op 0) of inverse yield curve (onder 0) maar weinig voorkomt. Ook is goed waarneem- baar dat elke wat langer durende inversie gevolgd wordt door een recessie. Dit is de reden dat deze gebeurtenis zo veel aandacht heeft gekregen in de media de afgelopen weken. Iedereen wil immers graag van te voren weten wanneer een recessie aanstaande is. De voorspellende waarde van een inverse yield curve gaat met name op in de VS omdat daar alle recessies in de laatste 50 jaar werden voorafgegaan door een inverse curve. In de rest van de wereld is de voorspellende kracht minder sterk maar als de Amerikaanse economie een recessie in gaat is het moeilijk voor andere landen om te blijven groeien. Amerika is nog steeds de grootste economie van de wereld en daarmee een zeer belangrijke pilaar van de wereldeconomie.

Een curve kan op twee manieren invers worden. Meestal gebeurt dat actief doordat de Centrale Bank in goede economische tijden de beleidsrente verhoogd om inflatie af te remmen. Deze beleidsrente is simpelweg gezegd het rentetarief waartegen banken geld kunnen lenen bij de Centrale Bank. Een verhoging van de rente werkt door in de yield curve, met name aan de “korte” kant. Door een serie van renteverhogingen stijgt de 2-jaars rente dan boven de 10-jaars rente uit.

In de afgelopen maanden is er echter sprake van een passieve inversie. Door de handels- oorlog en afzwakkende economische data, zorgde de angst voor lagere toekomstige economische activiteit voor een daling van de 10-jaars rente tot onder de 2-jaars rente. Dit gebeurde op het moment dat dat de Centrale Bank de rente aan het verlagen is. Hierbij willen we aantekenen dat de inversie van 14 augustus vooralsnog klein was en daarom niet te zien is in figuur 2 die gebruikt maakt van dagelijkse slotkoersen tot en met 22 augustus. Op moment van schrijven is de curve vlak.

Geen reden voor paniek

Valuedge werkt met een dynamische asset allocatie met ruime bandbreedtes ten aanzien van de beleggingscategorieën. Meestal loont het om een bepaalde mix tussen aandelen en obligaties te hebben maar soms is het risico hoog en is het beter om weinig aandelen aan te houden. Vermogensbehoud gaat dan voor rendement. Omdat recessies veelal gepaard gaan met grote dalingen van aandelen zijn dat perioden waar wij weinig risico in de portefeuilles van klanten willen hebben. Wij volgen daarom veel indicatoren die ons een beeld geven van waar we ons bevinden in de economische cyclus.

Voor ons is de Amerikaanse yield curve een van die indicatoren die wij volgen. Het is tenslotte een indicator die in het verleden een perfecte score heeft gehad in het voor- spellen van recessies. Toch zien wij op dit moment geen reden voor paniek en hebben we vorige week op de dip aandelen uit opkomende landen bijgekocht. We hebben hier drie redenen voor:

1) Figuur 2 laat zien dat een recessie niet samenvalt met het moment van inversie. Er zit gemiddeld anderhalf jaar tussen dit moment en de start van de recessie. De Amerikaanse S&P 500 aandelenindex bereikt altijd het hoogste punt van een economische cyclus na inversie (gemiddeld 12 maanden erna), zo’n 6 maanden voor de recessie een feit is. Met andere woorden, een inversie geeft een vroeg signaal maar te snel aandelen verkopen is in het verleden kostbaar gebleken omdat aandelen gemiddeld meer dan 15% stijgen vanaf inversie.

2) Centrale banken en overheden reageren sinds de Grote Financiële Crisis van 2008 sneller dan in het verleden om een recessie te voorkomen. Zo hebben we in onze vorige publicatie ‘Summer rewind’ al uitgebreid gesproken over het vangnet dat Centrale Banken de laatste maanden onder de markt hebben gelegd via renteverlagingen en andere stimulus. Deze week kwamen er ook berichten dat overheden klaar staan met fiscale stimuleringen. Duitsland heeft inmiddels de eerste belastingverlaging aan-gekondigd door de solidariteitsbelasting (5,5% op de loonstrook) grotendeels af te schaffen.

3) Een inverse yield curve is slechts een van de recessie-indicatoren die wij volgen. Andere indicatoren zijn nog heel ondersteunend en wijzen op een lage kans op recessie. Zo is het algemene renteniveau extreem laag. De reële rente (= rente minusinflatie) is negatief en er is nooit een recessie in de VS geweest als de reële rente onder de 1,50% is. Op dit moment is de kans op een Amerikaanse recessie in 2020 ongeveer 35% (combinatie van data en consensus onder economen). Als onze combinatie van indicatoren signalen afgeeft dat de recessiekans toeneemt, dan zullen we uiteraard niet aarzelen om het risico in de portefeuilles te verlagen.

Positionering van de portefeuilles

Na de transactie van vorige week staan de portefeuilles dichtbij gemiddeld risico. We hadden in de vorige publicatie al aangegeven dat de onzekerheid van de handels- oorlog (en Brexit) reden voor ons is om niet veel risicopunten aan het werk te zetten. Trump heeft de mogelijke schade van zijn nieuwe tarieven op consumentengoederen snel onder ogen gezien. Daarom stelde hij op 13 augustus de invoering grotendeels uit tot december. Dit leidt tot een herstel van het sentiment. Tot nu toe heeft de handels- oorlog met name de productiesector aangetast. Handelsvolumes zijn wereldwijd gedaald en investeringen van bedrijven nemen af door de onzekerheid die Trump opwerpt. Ondanks dat de productiesector in de Westerse wereld veel kleiner is dan de dienstensector is er een risico dat de zwakte van de productiesector overslaat op het consumentenvertrouwen. De nieuwe ronde van tarieven betreft goederen die de consument direct raken en daardoor het risico verhogen dat de hele economie gaat verzwakken.

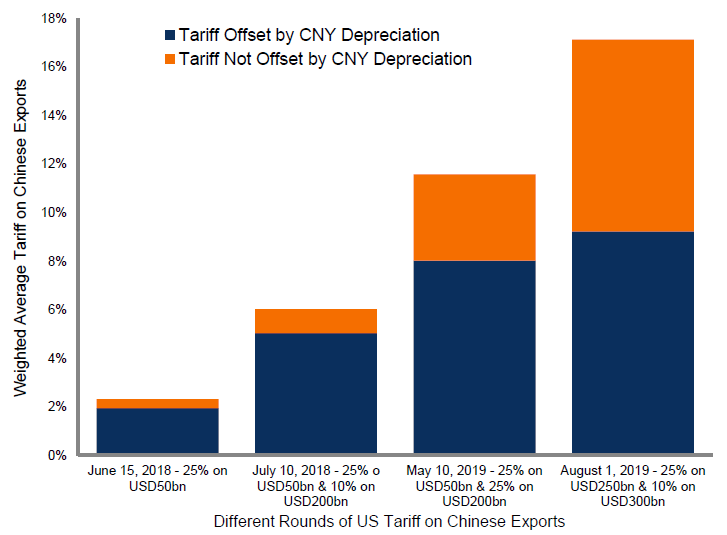

De economie is het belangrijkste onderwerp voor de Amerikaanse presidents- verkiezingen van 2020. Er is nog nooit een president herkozen in economisch zware tijden. Het is daarom ironisch dat de handelsoorlog van Trump de economie schade toebrengt die hem zijn herverkiezing kan kosten. Met deze wetenschap is het niet vreemd dat Trump nu zwakte toont en de tarieven heeft uitgesteld. Ook schermt hij met nieuwe belastingverlagingen. Zoals vorige week aangekondigd heeft China vandaag terug- geslagen met vergeldingstarieven. Dit betekent niet dat China geen pijn begint te voelen. Uit onderstaande figuur valt op te maken dat de devaluatie van de Chinese munt (Yuan) de eerste ronden van tarieven aardig heeft weten op te vangen. Bij de laatste ronde is dat niet meer het geval omdat een verdere devaluatie conflicteert met de lange termijn doelstelling van de Chinezen voor een betrouwbare munt. We hebben eerder dit jaar gesteld dat beide landen pas dichterbij elkaar komen als zij allebei ‘pijn’ ervaren. Met de acties en tegenacties van deze maand lijkt dat punt nu bereikt waardoor wij meer comfortabel zijn met een grotere blootstelling naar Chinese- en andere aandelen uit opkomende landen.

Tenslotte

De rentedalingen in augustus hebben er ook voor gezorgd dat ongeveer 30% van alle obligaties in de wereldwijde index een negatieve rente heeft. Betalen voor het uitlenen van geld is eigenlijk de wereld op zijn kop. Er zijn sterke aanwijzingen dat de stilte van de zomerperiode een sterke rol heeft gespeeld bij de grote uitslagen op de obligatiemarkt. We denken dat de bewegingen van augustus in de komende weken worden teruggedraaid.

Het woord recessie is zwaarbeladen omdat het verbonden is met negatieve ontwikkelingen in de economie en dalende beurskoersen. Recessies zijn uiteindelijk onvermijdelijk en zijn een belangrijk zuiverend onderdeel van ons kapitalistische systeem. Strategisch vinden we het niet de juiste tijd om veel risico aan te houden maar tactisch zijn we meer optimistisch omdat de markt in een laatste fase van de cyclus nog veel opwaarts potentieel biedt. Te vroeg reduceren kan kostbaar zijn, zeker als de risicobereidheid (en daarmee risicovolle positionering) van beleggers al meer dan een jaar ondergemiddeld is.