Aandelen en obligaties bleven gezamenlijk omhooggaan in de laatste weken. Snel dalende inflatie en een beleidswijziging van de Amerikaanse Centrale Bank, die bang was een scheve schaats te rijden met hun sterk verkrappende beleid, lagen hieraan ten grondslag. De huidige situatie maakt het waarschijnlijk dat de rente in de hele wereld sterk daalt volgend jaar. De verwachting is ook dat economische groei volgend jaar lager gaat uitpakken. We blijven daarom, na een aantal aanpassingen, relatief meer obligaties dan aandelen aanhouden.

Inleiding

Met het terugkeren van de rust op de obligatiemarkt kennen obligaties en aandelen een positief einde van het jaar. Meevallende inflatiedata bracht de focus in toenemende mate op meer renteverlagingen van Centrale Banken in 2024. Het is voor de markt nu duidelijk dat de rente in oktober gepiekt is. De vooruitzichten van lagere beleidsrentes heeft beleggers gesterkt in de overtuiging dat er ook het aankomende jaar geen recessie gaat komen. Dat is terug te zien in de vele ‘outlooks’ van zakenbanken en asset managers. Voor zowel aandelen als obligaties worden er voor volgend jaar positieve rendementen verwacht. Wij delen deze mening.

In deze laatste publicatie van het jaar leggen we uit waarom met name de draai van de Amerikaanse Centrale Bank in december bijzonder was en hoe dit past bij de acties van andere Centrale Banken. We gaan ook dieper in op onze verwachtingen voor 2024 en welke wijzigingen we in de afgelopen weken in de portefeuilles hebben gemaakt om daar invulling aan te geven.

Een sprong met dubbele draai

In onze publicatie van 10 november (‘Dansen op de vulkaan’) schreven we dat beleidsmakers steeds meer de risico’s van een te hoge rente begonnen te erkennen. We gaven aan dat we van mening waren dat de rente de piek in oktober bereikt had. Met ons deelden al veel beleggers die mening, en dat is nu consensus geworden. De snelle daling van de rente sindsdien (zie als voorbeeld figuur 1), werd aanvankelijk ingegeven door een snellere afname van de inflatie. In december werd het verder gevoed door de vergadering van de Amerikaanse Centrale Bank (Fed). De boodschap van ‘higher for longer’ werd toen gewijzigd in ‘lower comes soon’. De Fed bevestigde geen renteverhogingen meer te zien en gaf aan veel renteverlagingen te verwachten in 2024 (3x 0,25%) en 2025 (4x 0,25%).

Het verleden toont aan dat het te vroeg uitroepen van de overwinning op inflatie gevaarlijk is en mogelijk tot een nieuwe golf van sterkere prijsstijgingen kan leiden. Deze dubbele Rittberger van de Fed is dus zeer verassend en roept de vraag op of zij zich niet op glad ijs begeven? Er is weliswaar veel vooruitgang geboekt om de inflatie weer richting de 2% te krijgen maar het laatste stukje is vaak het moeilijkst. Iets dat de Fed tot voor kort ook erkende door te stellen dat ze niet stoppen totdat het werk (op inflatie) klaar is. De huidige verwachting is dat de inflatie eind volgend jaar 2,5% bedraagt, nog steeds boven de doelstelling van 2%.

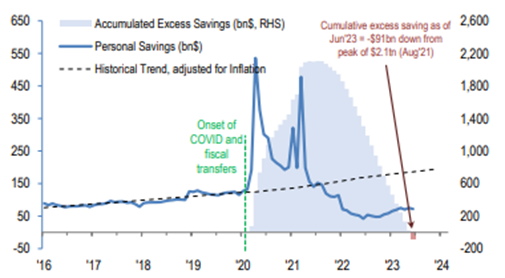

Er wordt door beleggers een aantal verklaringen genoemd voor deze dubbele draai van de belangrijkste Centrale Bank in de wereld. Zo zijn economische data aan het verzwakken en wil de Fed in een verkiezingsjaar geen recessie veroorzaken en/of niet te laat in actie komen om de verkiezingen te beïnvloeden. Ook wordt door sommigen het grote begrotingstekort genoemd, die de Amerikaanse overheid steeds meer afhankelijk maakt van rentestanden. Tenslotte wordt ook gewezen op de nog steeds grote ongerealiseerde verliezen op obligaties die banken op hun balansen hebben (denk aan de kortstondige regionale bankencrisis in maart van dit jaar).

De hele wereld op weg naar lagere rente

Met de rente terug op het niveau van juli rijst de vraag of al die onrust in de maanden augustus-oktober niet voorkomen had kunnen worden? Waarschijnlijk wel. De Fed (en de ECB) startten te laat met het verhogen van de rente in 2022 en waren nu misschien bang dat te vroeg praten over renteverlagingen de inflatie niet onder controle zou brengen. Toen inflatie sneller daalde dan zij verwacht hadden, werden de geesten voor verlagingen snel gerijpt. Wat daarin meespeelt is dat de huidige economische omstandigheden eigenlijk altijd aanleiding zijn om de rente te verlagen. De groei in grote delen van de wereld is laag, de werkeloosheid loopt op en zoals gezegd, inflatie daalt snel. Veel Centrale Banken in de wereld zijn al begonnen met het verlagen van de rente zoals onderstaande figuur 2 laat zien. Normaliter volgen er na de eerste actie zo’n 1,5-2,0% aan renteverlagingen in de volgende 12 maanden. We denken daarom dat het zeer aannemelijk is om het komende jaar wereldwijd lagere beleids- en marktrentes te verwachten. Dit is een sterke steun voor obligaties die na twee jaar uit het dal beginnen te klimmen.

Vooruitzichten voor 2024

Er is niet alleen consensus over lagere inflatie voor 2024, maar ook over lagere groei. Figuur 3 hieronder toont de historische groei van de wereld (BNP) en voorspellingen voor de komende jaren van asset manager Schroders. Niet alleen de recessies van 2008 en 2020 vallen op, maar ook dat de gemiddelde groei over de afgelopen 20 jaar is afgenomen door een kleinere bijdrage van China. De consensus verwacht zo’n 2,5% groei voor 2024 en 2025 en zit daarmee iets hoger dan de 2,2% van Schroders.

Wij beleggen in aandelen en obligaties, en niet in het Bruto Nationaal Product (BNP). Ondanks dat er op korte termijn een sterke ontkoppeling kan zijn tussen de twee (denk maar aan het verschil in performance op de beurs tussen 2022 en 2023 terwijl de wereldgroei gelijk bleef) is er op de lange termijn wel een sterke samenhang. Als er geen economische groei is, kan het bedrijfsleven hun gezamenlijke omzet en winst niet laten groeien. De vooruitzichten van een lage groei (maar geen recessie) vinden we onvoldoende terug in de optimistische omzet- en winstverwachtingen van analisten. Mocht de kans op recessie toch weer toenemen dan maken de hoge verwachtingen en hoge waarderingen veel aandelen kwetsbaar. We schatten de kans op een sterkere groeiterugval groter in dan een snelle heropleving van de inflatie. Daarom blijven we vasthouden aan een onder-gemiddelde positie in aandelen en hebben we meer in obligaties belegd. Wij verwachten voor zowel aandelen als obligaties een rendement van zo’n 5-8% voor 2024.

Wijzigingen in de portefeuilles

We hebben in de afgelopen weken transacties gedaan in de portefeuilles die wel de samenstelling van de aandelen en obligaties hebben gewijzigd, maar niet de weging (asset allocatie). Zo hebben we in de obligatieportefeuille de kredietwaardigheid verhoogd en de looptijd (rentegevoeligheid) verlengd. Dit past bij onze verwachting voor lagere groei en lagere rente. In de aandelenportefeuilles hebben we de blootstelling naar China verlaagd. Ondanks dat de Chinese economie 5% is gegroeid in 2023, valt de performance van Chinese aandelen tegen (met name lokale A-shares). Het lijkt erop dat beleggers uit geopolitieke overwegingen de groei in China liever spelen via aandelen uit de Westerse wereld die ervan profiteren. De opbrengst van de reductie hebben we gestoken in meer defensieve, kwalitatief hoogwaardige aandelen met een hoog dividend.

Tenslotte

Positieve verwachte rendementen voor 2024 zijn gebaseerd op economische voorspellingen. Er zijn echter ook andere factoren die van invloed kunnen zijn op het beleggingsresultaat. Naast de verschillende oorlogen die er nu woeden, zullen er volgend jaar in 40 landen verkiezingen worden gehouden. Meer dan de helft van de wereldbevolking, zo’n 4 miljard mensen, gaat naar de stembus. Naast de enorme hoeveelheid verkiezingen volgend jaar is het vooral interessant dat de uitkomsten in veel gevallen kunnen leiden tot grote beleidswijzigingen. De twee verkiezingen die er volgens ons het meest toe doen zijn de presidentiële verkiezingen in Taiwan (midden januari) en de Verenigde Staten (november). Kortom, we zijn positief over de vooruitzichten van de portefeuilles maar blijven alert op ontwikkelingen die om een aanpassing in de positionering vragen.

Wilt u op de hoogte blijven? Met het invullen van uw e-mailadres geeft u toestemming om onze publicaties gratis te ontvangen.