In de afgelopen weken hebben we uit tactisch oogpunt wat risico van tafel gehaald en de portefeuilles nog meer op inflatie gepositioneerd. Na de forse stijging van bijna alle grondstoffen in combinatie met economische data zijn we gesterkt in onze overtuiging dat de inflatie voor langere tijd hoog zal worden. We denken dat commodities, waaronder koper, verder zullen stijgen. Als economieën heropenen zullen consumenten, in onze ogen, het geld hard laten rollen en meer oog krijgen voor toekomstige prijsstijgingen. Met meer selectieve beleggingen gaan we de volgende fase in van het economische herstel na de recessie.

Inleiding

De markt werd deze week ruw verstoord door hoge inflatiecijfers. In onze publicatie ‘Prijzenslag’ van 15 februari legden we uit waarom wij denken dat inflatie veel hoger gaat uitvallen dit jaar dan de markt verwacht. Een hoger dan verwachte inflatie heeft grote implicaties voor beleggingen, vandaar dat we midden februari de weging in obligaties verder verlaagd hebben. Als bescherming hebben we toen grondstoffen in de portefeuilles opgenomen. Dat is een zeer goede keuze gebleken. De sterke prijsstijgingen van grondstoffen in april was in onze ogen het startsein voor een nieuwe, bredere hervatting van de stijging van de rente. We hebben, na de sterke start van 2021, de afgelopen weken het risico in de portefeuilles verlaagd en de positionering nog meer aangepast voor een periode van hoge inflatie en oplopende rente. In deze publicatie gaan we dieper in op de rally van grondstoffen en onze visie op inflatie en rente. Uiteraard vertellen we ook welke wijzigingen we in de portefeuilles gemaakt hebben.

Bodemschatten

In de afgelopen maand zijn bijna alle grondstoffen sterk gestegen. Zelfs achterblijvers als koffie, suiker, cacao en katoen zijn aan een inhaalslag bezig. Zo is de gespreide Invesco Bloomberg Commodity ETF (CMOD), die wij sinds 10 februari in de portefeuilles aanhouden, inmiddels met meer dan 10% gestegen. Een van de meest opvallende bodemschatten is koper, die op dit moment op een ‘all time high’ staat (zie figuur 1). Sinds het dieptepunt van vorig jaar maart is de stijging al meer dan 100%. Velen zien in koper het nieuwe goud en verwachten verdere prijsstijgingen. Wij zien het meer als de nieuwe olie, omdat de prijs van koper meer samenhangt met het groeiherstel van de economie.

De koperkoorts van nu staat nog in schril contrast met de stijgingen die we zagen tussen 2000-2009. Dit is de periode van de industriële opkomst van China, die met name zichtbaar was in grote bouw- en infrastructuurprojecten. Zoals we in ‘Prijzenslag’ uitgelegd hebben, bewegen commodities zich in super-cycli. Voor veel bodemschatten duurt het relatief lang voordat de onbalans tussen vraag en aanbod aangepast kan worden. Het kost bijvoorbeeld vaak jaren voordat een nieuwe mijn echt grote volumes produceert en op de markt kan brengen om aan de gestegen vraag te voldoen. De enige manier om tussentijds evenwicht te vinden in de markt is dan via hogere prijzen. In de periode 2010-2020 zien we het tegenovergestelde van deze dynamiek: de vraag daalt maar de productie is net naar een hoger niveau gebracht. Een langere periode met lagere prijzen is dan het gevolg.

In figuur 1 zijn de drie grijze balken recessies. Gedurende een recessie zien we meestal de start van een sterke rally in koper, zoals ook nu. Wij denken dat koper, en andere commodities, nog veel verder kunnen stijgen omdat er net een nieuwe economische cyclus is gestart. Sceptici van deze rally merken op dat de vraag naar koper van China nu veel minder is dan aan het begin van dit millennium en dat deze vraag verder gaat afvlakken de komende jaren. Wij zijn van mening dat deze sceptici een belangrijk punt missen. De rest van de wereld schreeuwt in dit post-corona tijdperk om grondstoffen zoals koper. Er wordt vanuit de ongekend grote steunpakketten van de overheden heel veel geïnvesteerd in infrastructuur en in de transitie naar een meer duurzame wereld. Bouwprojecten en energietransitie vergroten de vraag naar koper (en andere grondstoffen) enorm.

De geest is uit de fles

Afgelopen woensdag werd de markt verrast door een zeer hoog Amerikaans inflatiecijfer (CPI) over april. De stijging van 4,2% op jaarbasis was ruim hoger dan de verwachting (3,6%) en de sterkste stijging sinds 2008. Dit komt niet alleen door een lage vergelijkingsbasis (een jaar na de uitbraak van de pandemie) of door de sterke stijging van grondstofprijzen. De stijging van de kerninflatie (= ex-voedsel/energieprijzen) van 0,9% op maandbasis was de sterkste stijging sinds april 1982. Er zaten wel wat extremen in de cijfers die niet snel herhaald gaan worden. Zo steeg de prijs van tweedehandsauto’s met 10% in 1 maand! Maar zelfs als we corrigeren voor zaken die waarschijnlijk tijdelijk zijn, dan nog was de kerninflatie hoog. Nu de economie echt weer opengaat worden er prijsstijgingen van andere goederen en diensten doorgevoerd die de komende maanden zichtbaar worden in de data.

Onze verwachting dat de inflatie langere tijd boven de 3% zal uitkomen is gebaseerd op drie argumenten. Deze zijn: 1) de enorme stimuleringsprogramma’s van Centrale Banken en overheden, 2) de verstoringen in de wereldwijde toeleveringsketen en 3) de sterk opgelopen grondstofprijzen. De komende maanden zien we deze drie factoren nog allemaal bijdragen aan hogere prijzen. We hebben uitgelegd waarom we verwachten dat grondstoffen, die de basis zijn van alles wat we maken, verder zullen stijgen. De huidige stimuleringen zullen ook nog wel enige tijd aanhouden omdat Centrale Banken in de VS en Europa hebben aangegeven pas terug te schakelen als de werkeloosheid weer op het lage niveau is van voor de crisis. Tot slot denken wij dat de ontwrichting van ‘supply chains’ pas echt verdwijnt als de hele wereld voor het grootste deel gevaccineerd is. Neem India maar als voorbeeld waar nu nog zeer veel restricties zijn door de grote Corona golf die het land teistert.

Wat in onze ogen heel interessant wordt om te volgen is hoe snel consumenten en bedrijven het geld gaan laten rollen als samenlevingen weer volledig open zijn. De geldhoeveelheid is heel hard gestegen in de laatste 12 maanden, maar inflatie wordt vooral bepaald door de omloopsnelheid van het geld. Wij denken dat er veel geld uitgegeven gaat worden. De bereidheid om geld uit te geven hangt namelijk vooral af van het vertrouwen in de toekomst en daarin speelt vaccinatiegraad (groepsimmuniteit) op dit moment een belangrijke rol. Nu in veel landen huizenprijzen, aandelen en zelfs de speculatieve cryptovaluta op een hoog niveau staan, geeft dat een extra gevoel van ‘rijkdom’. De kans is daarom heel groot dat met de groei van het vertrouwen in de toekomst, de omloopsnelheid van geld snel zal stijgen.

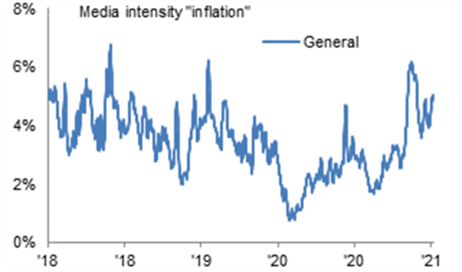

We kijken ook veel naar media statistieken in onze analyses om vast te stellen welke thema’s aandacht krijgen in de pers. Op dit moment wordt het woord ‘inflatie’ nog niet heel veel gebruikt in de algemene media (zie figuur 2). We denken dat dit door de recente CPI-cijfers wel gaat toenemen. Als mensen zich meer bewust worden dat de prijzen harder kunnen gaan stijgen, zullen zij hun gedrag aanpassen. Aankopen worden dan minder snel uitgesteld omdat je op een later tijdstip waarschijnlijk meer moet betalen. Het nu kopen van goederen en diensten werkt uiteraard ook prijsopdrijvend op korte termijn omdat het de vraag vergroot. Alles samenvattend, hebben wij nu nog meer de overtuiging dan in februari dat de inflatie een tijd hoog zal zijn. Wij zien dit als een reëel risico voor de financiële markten.

Duitsland boven nul?

De rentestijgingen van het eerste kwartaal waren vooral zichtbaar in de VS en de VK doordat zij voorliepen in vaccinatiesnelheid. Dat is niet langer het geval. Sinds vorige week worden er in de EU meer mensen gevaccineerd dan in Amerika en Engeland samen. Dit heeft ervoor gezorgd dat – in anticipatie dat economieën weer opengaan – ook Europese rentes stijgen. De 10-jaars Franse rente is van 0,35% negatief aan het begin van het jaar naar 0,27% positief gegaan. De Duitse 10-jaars rente (Bund), die al sinds begin 2019 negatief rendeert, nadert met rasse schreden het nulpunt. In figuur 3 valt te zien dat de Bund vanuit een sterke basis de laatste weken omhoog aan het bewegen is. We denken dat de pauze in de rentestijgingen voorbij is en dat de rente in bredere zin omhoog gaat, aangewakkerd door hogere groei en inflatie.

Wijzigingen in de portefeuilles

In de afgelopen weken hebben we de portefeuilles nog meer gepositioneerd op de verwachting van hogere inflatie voor langere tijd. We hebben winst genomen in de Han-Gins Tech Megatrend ETF (ITEK), een belegging met groei-aandelen. Na verkoop houden we relatief veel waarde-aandelen over die het goed zouden moeten doen bij hogere inflatie. We hebben de verkoopopbrengst in alle profielen voor een deel gebruikt om de positie in grondstoffen te vergroten. In het Waarde+ en Groei+ profiel houden we daarnaast iets meer cash aan. In het Offensief+ profiel hebben we een nieuwe inflatiebestendige belegging aangekocht.

Als de inflatie langdurig op een hoger niveau beweegt, dan doen niet alleen grondstoffen het goed. Ook vastgoed en infrastructuur zijn beleggingen die bescherming bieden tegen inflatie. Deze drie soorten beleggingen worden ook wel ‘real assets’ genoemd. In ons Offensief+ profiel hebben we een positie opgenomen in de VanEck Global Real Estate ETF (TRET), die bestaat uit 100 wereldwijde vastgoed aandelen. Dit is een liquide en efficiënte manier om blootstelling te krijgen naar de prijs van vastgoed en inflatie-gecorrigeerde huurinkomsten. Als de inflatie hoog is presteert beursgenoteerd vastgoed eigenlijk altijd beter dan de brede aandelenmarkt.

Tenslotte

Na de goede rendementen in de eerste maanden van 2021 staan veel van de tactische indicatoren in ons beleggingsproces op hoge niveaus. Dit verhoogt de kans op een terugval en dit is de reden dat we recent de aandelenweging in de portefeuilles hebben verlaagd naar neutraal. Wij denken echter niet dat het nu de tijd is om naar een onderwogen positie in aandelen te gaan. Fundamenteel zijn er nog genoeg redenen om positief te blijven. Nadat de aandelenmarkt bodemt in een recessie, is het eerste jaar eigenlijk altijd heel goed voor breed gespreide beleggingsportefeuilles. De geschiedenis leert dat het tweede jaar, dat nu net begonnen is, moelijker is. De aandelenmarkt gaat in die fase meestal een tijdje zijwaarts, zonder dat je zware correcties op indexniveau ziet. Wat we wel vaak zien in deze periode is dat bepaalde segmenten van de markt het een stuk beter doen dan anderen. Met andere woorden: in deze fase loont het om selectief te zijn. Wij denken dat dit het jaar van waarde-aandelen zal worden en niet van groei-aandelen, zoals vorig jaar het geval was. Onze inflatieverwachting betekent dat wij nog steeds negatief zijn op (langlopende) obligatiebeleggingen maar positief op grondstoffen en andere inflatiebestendige beleggingen. De portefeuilles staan gepositioneerd om van deze visie te profiteren.

Wilt u op de hoogte blijven? Met het invullen van uw e-mailadres geeft u toestemming om onze publicaties gratis te ontvangen.