Sinds eind oktober zien we een sterk herstel in de portefeuilles. Belangrijkste reden voor de verbetering van het sentiment is dat inflatie begint te dalen. Hierdoor komt het einde van de renteverhogingen van Centrale Banken in zicht waardoor de obligatiemarkt tot rust komt. De daling van de olieprijs is een extra argument voor onze verwachting dat de inflatie op een dalend pad zit en dat de economische groei niet diep zal wegzakken. We verwachten dat de dure US dollar vanaf hier goedkoper gaat worden. De bijzondere grote en gelijktijdige daling van aandelen en obligaties in 2022 heeft het verwachte rendement voor de toekomst verhoogd. We denken dat 2023 het jaar van herstel wordt.

Inleiding

Na een tumultueuze nazomer is midden oktober het herstel ingezet op financiële markten, dat tot begin deze week doorzette. Belangrijkste redenen achter het herstel zijn meevallende inflatiecijfers, meer politieke stabiliteit en het loslaten van het zero-Covid beleid in China. Ook dalende energieprijzen spelen een belangrijke rol bij de bewegingen die we op de beurs hebben gezien in het vierde kwartaal. In de laatste dagen neemt de beweeglijkheid weer wat toe na simultane 50bp renteverhogingen van de Centrale Banken van de VS (FED), Eurozone (ECB) & VK (BOE).

We willen, nu iedereen vlak voor kerst een persoonlijk jaaroverzicht heeft gekregen van Spotify, onze eigen ‘2022 Wrapped’ delen. In deze laatste publicatie van dit jaar bespreken we hoe de ontwikkelingen sinds onze laatste publicatie van eind september passen bij onze visie en positionering richting 2023.

Hete nazomer

In de weken na onze publicatie ‘Hongerstenen’ (29 augustus) raakten Centrale Banken in paniek. Waar zij eind 2021 zeiden dat hoge inflatie tijdelijk zou zijn en dat de rente niet verhoogd hoefden te worden, kwamen zij opeens met ‘jumbo-hikes’ (0,75% of zelfs 1% per keer). Alles moest uit de kast worden gehaald om structureel hoge inflatie te verslaan. Hierdoor versnelde de marktrente het pad omhoog wat leidde tot een bloedbad op de obligatie- en aandelenmarkt. Het moment van maximale paniek was eind september toen de nieuwe Engelse regering met het plan kwam om uitgaven te verhogen en belastingen te verlagen. Dit leidde tot een crash in Engelse staatsobligaties en het Britse Pond. Op 26 september hebben we in een extra toelichting uitgelegd wat er op dat moment aan de hand was. Doordat er scheuren in het financiële systeem begonnen op te treden, verwachtten wij meer oog van Centrale Banken voor stabiliteit. In het eerste deel van oktober grepen meerdere Centrale Banken in en kochten de valuta of obligaties van hun land. Dit was een eerste stap die de paniek deed afnemen. Vervolgens trad Liz Truss af als Britse Premier en kwam er met Rishi Sunak een leider van het kabinet die fiscale discipline voorstaat.

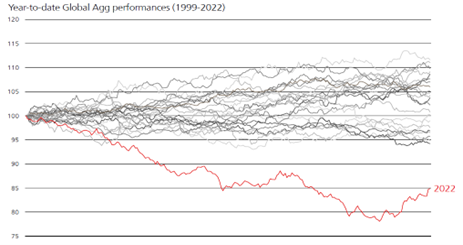

In onderstaande figuur 1 is te zien dat de wereldwijde obligatie-index veruit het slechtste jaar ooit kent. Het dieptepunt werd midden oktober bereikt waarna herstel begon op te treden. Vanaf het tweede deel van oktober rapporteerden bedrijven ook 2e kwartaalcijfers die beter waren dan verwacht. Daardoor nam de angst voor recessie af en dit steunde het herstel van aandelen. Ook de beter dan verwachte prestaties van de Democraten in de Amerikaanse mid-term elections droegen bij aan een verbeterend sentiment op de financiële markten.

De belangrijkste motor achter het marktherstel in november en begin december is dalende inflatie. Afgelopen dinsdag kwam de Amerikaanse inflatie voor de tweede maand op rij lager uit dan verwacht. Bijna alle onderdelen van het prijsindexcijfer laten afnemende prijsdruk zien waardoor de FED woensdag bevestigde het rustiger aan te gaan doen met het verhogen van de rente. Bijna alle andere Centrale Banken hadden dit al eerder aangegeven. Het gaat nu niet langer om de snelheid van renteverhogingen, maar om het niveau waar Centrale Banken uitkomen als zij klaar zijn (dit wordt de terminal rate genoemd) en hoe lang hun beleidsrente daar blijft. Met uitzondering van de ECB zitten de meeste Centrale Banken al dicht tegen hun terminal rate aan. Door deze draai van Centrale Banken is de rente van de meeste obligaties in de laatste weken gezakt (= herstel van koersen). Dit heeft geleid tot meer stabiliteit in aandelen- en valutakoersen omdat het risico op een zware recessie, die door te hoge rente wordt veroorzaakt, is afgenomen.

Lagere olieprijs verzacht

Onze economische vooruitzichten zijn al het hele jaar nauwelijks veranderd. We waren aan het begin van het jaar minder optimistisch dan de consensus en nu al maanden minder pessimistisch. We verwachten (nog steeds) geen grote economische pijn (zware recessie) maar een wereldeconomie die ‘doormoddert’ en de rentestijgingen absorbeert. Onze belangrijkste argumenten hebben we het hele jaar laten horen. Arbeidsmarkten blijven krap waardoor er geen grote werkeloosheid komt. Consumenten en bedrijven hebben door de enorme geldgroei als gevolg van Corona grote buffers. Wij zien dat consumentenuitgaven en bestedingen van bedrijven daardoor op peil blijven. De afgelopen maanden heeft de wereldeconomie zijn veerkracht getoond en zijn de economische indicatoren beter geweest dan algemeen verwacht werd. Er zijn de laatste weken twee extra argumenten bijgekomen om minder negatief te zijn over de wereldeconomie in de komende kwartalen. 1) Het versoepelen van de Corona restricties in China haalt de rem van de tweede economie van de wereld en dit zorgt ervoor dat de grote stimuleringen van de afgelopen maanden effect gaan hebben. 2) De daling van de olieprijs.

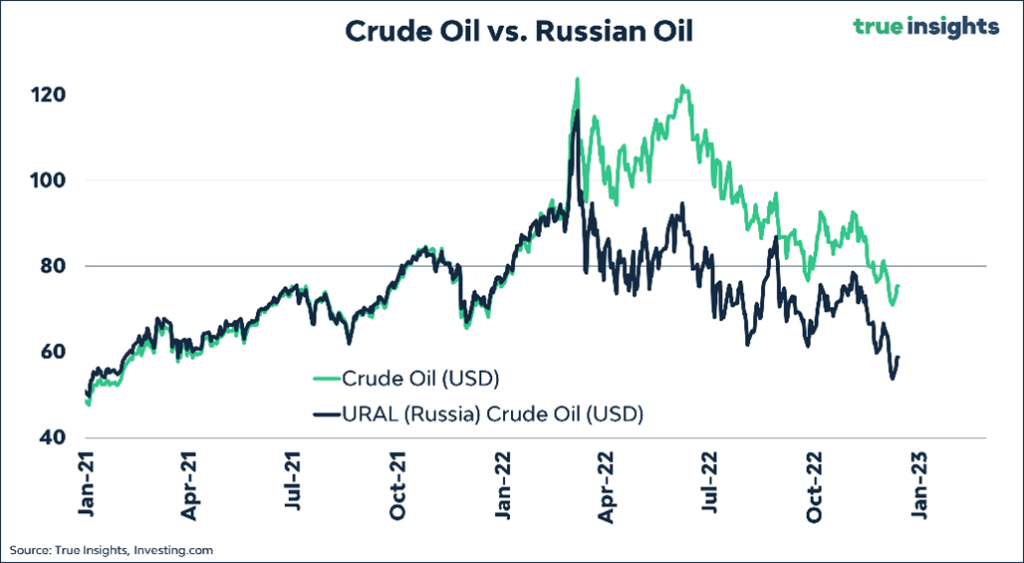

Bovenstaande figuur 2 toont het verloop van de olieprijs van de VS (groen) en Rusland (zwart). In 2021, het jaar van het herstel van de Corona-recessie, gingen beide prijzen gebroederlijk omhoog. De invasie van de Oekraïne zorgde voor een explosie van olie- en gasprijzen die veel impact heeft gehad op de economie en financiële markten via hoge inflatie en daardoor hogere rente. Hoge prijzen aan de pomp zorgden er ook voor dat consumenten minder konden spenderen. Na de sancties van het Westen moest Rusland zijn olie met grote korting aanbieden aan bijvoorbeeld China en India. Hierdoor laat de prijs van Rusland een grote ‘discount’ zien in de rest van het jaar. Belangrijkste conclusie is dat olieprijzen inmiddels terug zijn op hetzelfde niveau als 12 maanden geleden. Russische olie handelt zelfs al weken onder $60, fors lager dan een jaar geleden en niet toevallig het niveau van de ‘price cap’ van de G7. Een lage olieprijs heeft een zeer positief effect op inflatie en is een sterke impuls voor economische groei via hoger besteedbare inkomens. Dit sterkt ons in onze mening dat inflatie in het komende jaar sterk gaat dalen en dat er geen zware recessie komt.

Dollar over zijn hoogtepunt

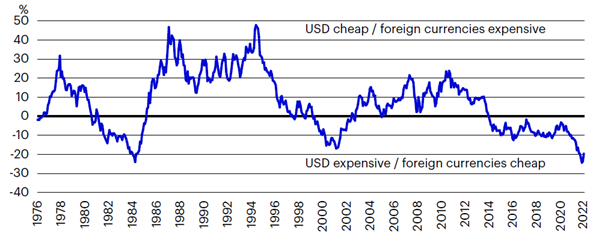

De US Dollar was sinds het begin van het jaar bezig aan een sterke opmars tegen met name de Euro, het Britse Pond en de Japanse Yen. Toenemende renteverschillen en de oorlog in de Oekraïne, die de groeivooruitzichten voor Europa meer raakte, waren belangrijke oorzaken. Sterke risico aversie zorgde bovendien voor een grote vlucht in de veilige dollar. In de paniek van eind september was de jaarwinst van de US Dollar tegen de valuta van ontwikkelde landen opgelopen tot bijna 20%. Onderstaande figuur 3 laat zien dat, volgens waarderingen gebaseerd op koopkrachtpariteit, de US Dollar het duurste is in bijna 40 jaar. De overwaardering is vergelijkbaar met 1984 en 2001, jaren die gevolgd werden door een lange periode van grote dollarzwakte.

Door de verbetering van het sentiment en economische vooruitzichten buiten de VS, in combinatie met het afnemen van renteverschillen, is de US Dollar al 2 maanden aan het dalen. Dit is een hele belangrijke ontwikkeling. De dollar beweegt namelijk tegengesteld aan de meeste aandelen en obligaties. Een sterke dollar is slecht voor gespreide portefeuilles (zoals we dit jaar gezien hebben) terwijl een zwakke dollar goed is (= herstel sinds oktober). Historisch zien we dat het sentiment op de beurs bodemt als de US dollar piekt. Voor ons is de draai van de US Dollar een extra argument om te denken dat we het ergste hebben gezien en dat we rekening moeten houden met een zwakkere ‘greenback’ vanaf hier. Het nieuws van gisteren dat de ECB de rente meer gaat verhogen in de nabije toekomst dan de FED vergroot onze overtuiging.

Hogere verwachte rendementen

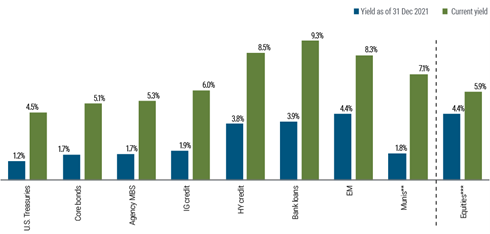

De sterke stijging van de rente in 2022 heeft ervoor gezorgd dat obligaties nu aan populariteit hebben gewonnen. In vorige publicaties lieten we ons al positief uit over obligaties omdat zij nu weer een aantrekkelijke rendement bieden. Het herstel van de obligatie-index in de afgelopen weken laat zien dat veel beleggers nu obligaties aan het kopen zijn en zich aansluiten bij onze visie. In onderstaande figuur 4 staan de aanvangsrendementen van verschillende obligaties aan het begin van het jaar (blauw) en nu (groen). Deze zijn fors gestegen door de daling van obligaties. In onze obligatieportefeuilles beleggen wij nauwelijks in staatsobligaties uit de Eurozone, Japan en VK (waar Centrale Banken meer werk te doen hebben) maar in Amerikaanse staatsobligaties (gehedged naar euro), obligaties uit opkomende landen en bedrijfsobligaties. Met deze mix verwachten wij gemiddeld meer dan 6,5% rendement per jaar over de komende 5 jaar. Dit percentage ligt niet ver onder de verwachte rendementen van aandelen (8,0%). De combinatie betekent dat de vooruitzichten van meer defensieve portefeuilles sterk verbeterd zijn.

Doordat de winsten van bedrijven op de beurs – in zijn geheel bekeken – gestegen zijn in 2022 en ook de verwachtingen voor 2023 niet heel pessimistisch zijn, zijn de waarderingen van aandelen nu veel lager dan 12 maanden geleden. Met name aandelen buiten de VS zijn heel goedkoop. Wij houden daarom relatief weinig Amerikaanse aandelen aan en meer aandelen in Azië en de Eurozone. Deze positionering past ook bij onze US Dollar visie die we hiervoor hebben beschreven.

Tenslotte

Het is een zeer moeilijk beleggingsjaar geweest. Het komt nooit voor dat aandelen en obligaties tegelijkertijd met meer dan 10% dalen. Voor obligaties was het zelfs al het tweede negatieve jaar op rij. Statistisch gezien is er dus een grote kans dat volgend jaar een stuk beter wordt. Obligaties zijn nog nooit 3 jaar op rij lager geweest en de kans dat aandelen twee negatieve jaren achter elkaar hebben is minder dan 10%.

Wij hebben de onderweging in aandelen en obligaties, waarmee wij het jaar startte, eind tweede kwartaal verhoogd. Dit lijkt in de achteruitkijkspiegel een aantal maanden te vroeg. Het gevolg is wel dat we nu met een bovengemiddeld risico het huidige herstel meemaken en met deze positionering het nieuwe jaar in gaan. Wij hebben daarbij een voorkeur voor aandelen buiten de VS waar de waardering en positionering van beleggers heel laag is. Voor obligaties hebben we een voorkeur voor de risicosectoren met een hoger verwacht rendement. Na de diepe ‘bear’ markt van 2022 denken we dat 2023 een hersteljaar gaat worden, zoals we dit ook in 2009 en 2019 zagen.

We wensen u fijne feestdagen en een gelukkig en voorspoedig nieuwjaar!

Wilt u op de hoogte blijven? Met het invullen van uw e-mailadres geeft u toestemming om onze publicaties gratis te ontvangen.