Nu de winsten op vastgoed herbeleggen in liquide aandelen is een slimme strategie die tot meer spreiding en hogere verwachte rendementen leidt, schrijft Renco van Schie.

Veel beleggers in vastgoed hebben traditioneel maar weinig op met de beurs. Stabiele huurinkomsten uit stenen die niet doorlopend gewaardeerd worden, staan in sterk contrast met de onvoorspelbare dagelijkse schommelingen van aandelenkoersen. Die relatieve rust betekent niet dat er in de vastgoedmarkt geen sprake is van grote schommelingen in het sentiment.

In de jaren na de Grote Financiële Crisis was het kommer en kwel in vastgoedland, terwijl er de laatste tijd sprake is van een ware prijsexplosie van onroerend goed.

Een aardig voorbeeld van de euforie is dat de in de crisis ingestelde Open Huizen Dagen zijn ingeruild voor een nieuw format. Afgelopen zaterdag waren er geen te koop staande woningen te bezoeken, maar kwamen makelaars bij mensen thuis met de vraag of zij een te koop bord in hun tuin willen plaatsen.

In de laatste maanden zien wij bij Valuedge dat Nederlandse vastgoedbeleggers de gang naar de beurs beginnen te maken. Naast huurinkomsten nemen liquiditeiten bij deze beleggers toe, doordat er biedingen op objecten worden gemaakt die te mooi zijn om te laten lopen.

Zoeken naar alternatieven

Waar normaal gesproken herbelegd wordt in nieuwe vastgoedprojecten, zijn waarderingen nu zo hoog dat het aanvangsrendement niet langer aantrekkelijk is. Hierdoor wordt er naar alternatieven gezocht, waarbij het moeten betalen van negatieve rente een extra stimulans vormt.

“Waar normaal gesproken herbelegd wordt in nieuwe vastgoedprojecten, zijn waarderingen nu zo hoog dat het aanvangsrendement niet langer aantrekkelijk is”

In mijn column Het regent valse records, liet ik al zien dat veel aandelen in de wereld niet op records staan. Nu de laatste weken ook de grote winnaars van dit jaar zijn gedaald, staat het sentiment op de beurs er een stuk normaler voor dan een aantal maanden geleden.

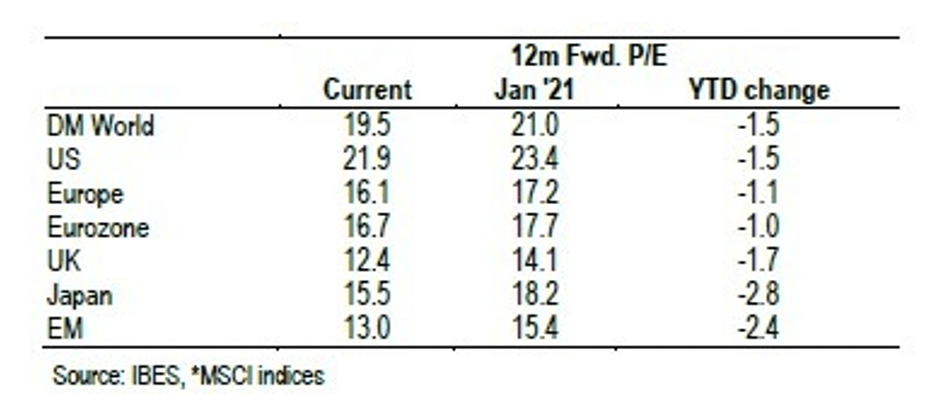

Dit komt ook tot uiting in de waarderingen. In tegenstelling tot wat veel beleggers denken, zijn de waarderingen van de meeste aandelen – ondanks de stijgingen in 2021- nu lager dan aan het begin van het jaar. Dit komt door de sterke toename van omzetten en winsten.

Aantrekkelijk dividend

In onderstaande tabel van JP Morgan staan de koers-winstverhoudingen op basis van de consensusverwachting van de winst voor de komende twaalf maanden. In alle regio’s zijn de waarderingen gedaald. Waarderingen zijn met name hoog in de VS, maar meer gemiddeld in andere regio’s.

De meeste aandelen uit regio’s met gemiddelde waarderingen worden vaak gezien als waarde-aandelen Deze betalen over het algemeen ook een behoorlijk dividendrendement.

Momenteel worden veel dividenden verhoogd, waardoor het verwachte dividendrendement substantieel boven het rendement van de meeste obligaties ligt. Een specifiek op dividend ingerichte portefeuille kan tussen de 4%-5% dividend opleveren.

“Een specifiek op dividend ingerichte portefeuille kan tussen de 4%-5% dividend opleveren”

Nu de inflatie langer hoog blijft en veel centrale banken gestart zijn met verkrappen van hun beleid, is de rente weer aan het oplopen, wat met name zeer interessant is voor waarde-aandelen.

Deze presteren goed bij een stijgende rente. Daarentegen kan een hogere rente op wat langere termijn een negatief effect hebben op vastgoedbeleggingen.

Aantrekkelijker geprijsd

Ik vind het logisch dat vastgoedbeleggers naar alternatieven kijken nu het sentiment en de waarderingen zo hoog zijn. Regelmatig hoor ik situaties waarbij voor objecten meer dan 25 keer de huur wordt betaald. Zelden zijn multiples in vastgoed zo hoog geweest, terwijl aandelen met een aantrekkelijk dividendrendement meer normaal geprijsd zijn.

Nu gebruik maken van de schaarste in onroerend goed en de vrijgekomen middelen herbeleggen in (liquide) aandelen is een slimme strategie die tot meer spreiding en hogere verwachte rendementen leidt.

Renco van Schie is mede-oprichter en hoofd beleggingen van vermogensbeheerder Valuedge. De informatie in zijn artikelen is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen.

Bron: IEXProfs.nl