Renco van Schie van Valuedge gaat na een goede eerste 5 maanden voor aandelen van een overwogen naar een onderwogen positie. In afwachting op meer economische duidelijkheid zijn kortlopende obligaties gekocht. “Dit veilige alternatief voor cash geeft momenteel ongeveer 3,3% op jaarbasis.”

Nu er een akkoord is over het Amerikaanse schuldenplafond, halen de financiële markten opgelucht adem. Die rust kan in mijn ogen van korte duur zijn, omdat de aandacht snel terug zal gaan naar fundamentele zaken als groei, inflatie, rente en waarderingen.

In de afgelopen weken zijn veel recessie-indicatoren opgelopen, terwijl aandelenmarkten een nieuwe high voor het jaar neerzetten. Obligatiemarkten daarentegen hebben meer oog voor het risico van afnemend groeimomentum en inflatie die langer hoog blijft. Ik vind het tijd voor een pitstop en tijd om wat aandelen te verruilen voor (kortlopende) obligaties.

“In de afgelopen weken zijn veel recessie-indicatoren opgelopen”

De wereldeconomie is tot nu toe in 2023 veel sterker gebleken dan gevreesd. Hoge inflatie, verdere rentestijgingen en problemen bij banken hebben het positieve momentum sinds de start van het jaar nog niet kunnen breken. Hierdoor zijn de vele calls voor een recessie naar volgend jaar doorgeschoven en hebben aandelen veel beter gepresteerd dan obligaties. Aandelenbeleggers houden sterk rekening met een zachte landing van de economie, terwijl obligatiebeleggers de veiligheidsgordel strak hebben aangesnoerd.

Verkrappend beleid werkt met vertraging door

De veerkracht van de economie heeft mij niet verrast. Voor 2023 verwachtten wij bij Valuedge een doormodderende economie, geen recessie. In die zin is de economie in het eerste halfjaar ook sterker geweest dan onze verwachting. Voor het tweede halfjaar verwachten we een verlies aan momentum, omdat sterk verkrappend beleid van centrale banken altijd met een vertraging van 12- 18 maanden zichtbaar wordt.

Nu de deal over het schuldenplafond er is, zal het Amerikaanse ministerie van financiën snel de lege staatskas willen vullen en obligaties ter waarde van vele honderden miljarden uitgeven. Dit onttrekt liquiditeit uit het systeem, precies op het moment dat de kredietverlening van banken al stokt. Dat maakt mij voorzichtiger over de vooruitzichten van aandelen in de komende maanden.

Kwestie van winst nemen

We hebben daarom recent winst genomen op een deel van de aandelen die het tot dusver zo goed hebben gedaan in 2023: largecap-aandelen uit de eurozone en grote Amerikaanse techbedrijven. Na de stijging zijn de waarderingen fors opgelopen en ik vraag mij af of de winsten van veel van deze bedrijven wel zo immuun zijn voor mogelijke zwakte in de economie als algemeen wordt aangenomen.

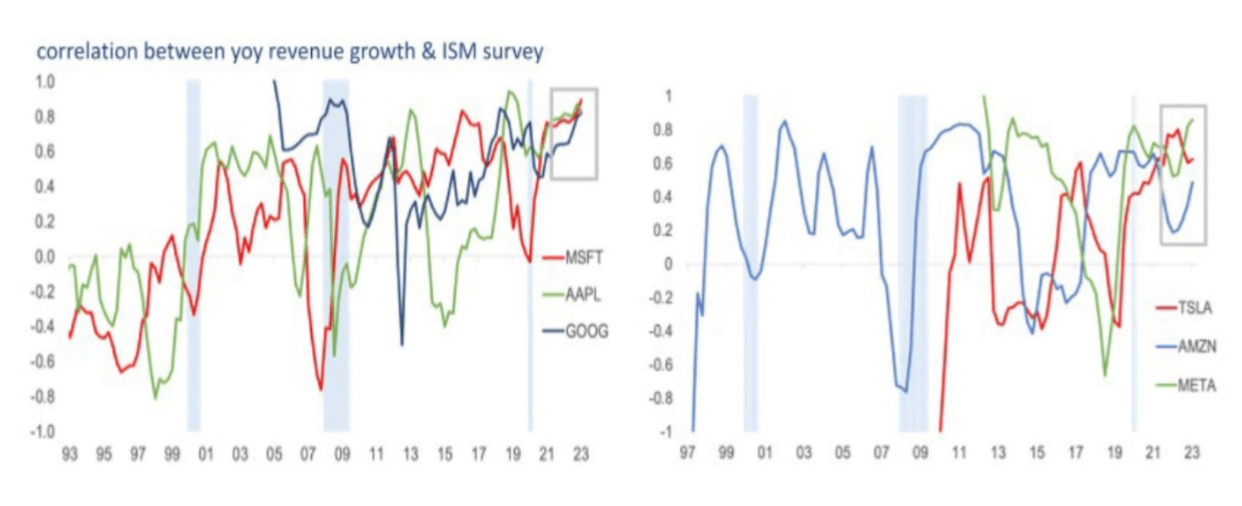

We weten dat de vraag naar semiconductors in de basis heel cyclisch is, maar de omzetontwikkeling van de FAANG’s heeft inmiddels ook een hoge correlatie met de economie. Onderstaande figuur van JP Morgan toont die grote cyclische verbondenheid aan van Microsoft, Apple, Google, Tesla, Amazon en Meta. Daarbij lijkt voor mij de hype in AI te ver doorgeschoten.

Schuilen in kortlopende obligaties

We zitten bij Valuedge voor het eerst in 12 maanden niet meer overwogen maar onderwogen in aandelen. Met de opbrengst van de verkochte aandelen schuilen we voorlopig in kortlopende obligaties. Dit veilige alternatief voor cash geeft momenteel een rendement van ongeveer 3,3% op jaarbasis. Zo worden we betaald om te wachten tot we meer duidelijkheid krijgen over de conditie van de economie in het tweede halfjaar.

De zomer is meestal een goede periode om wat minder risicovolle beleggingen aan te houden, waardoor veel ontwikkelingen toevallig samenvallen. Voor nu vinden we de pitstraat een prima plek om rustig af te wachten met welke banden we de laatste ronden van dit beleggingsjaar willen gaan rijden.

“De zomer is meestal een goede periode om wat minder risicovolle beleggingen aan te houden”

Renco van Schie is mede-oprichter en hoofd beleggingen van vermogensbeheerder Valuedge. De informatie in zijn artikelen is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen.

Bron: IEX Profs.nl