De winnaars van vorig jaar zullen volgens Renco van Schie van Valuedge de verliezers van de komende maanden zijn, en omgekeerd. Het is het gevolg van de agressieve beleidsverandering van de Fed.

Net als vorig jaar bracht de eerste week van het nieuwe jaar direct vuurwerk op de beurzen. Waar toen de Democratische overwinning in de senaatrace in Georgia leidde tot een positieve stemming, laat de eerste week van 2022 het tegenovergestelde zien. De realisatie dat hogere inflatie lang bij ons blijft, is nu echt gemeengoed geworden.

Centrale banken waren lang van mening dat hoge inflatie tijdelijk zou zijn, maar zijn de laatste tijd bijna paniekerig snel van mening veranderd. Dat heeft geleid tot een mini-tantrum op de obligatiemarkt, waar de rente in korte tijd sterk is gestegen. Dit raakt ook het sentiment op de aandelenmarkt.

Het woord tantrum (directe vertaling: woede-aanval) werd overigens voor het eerst in 2013 gebruikt. Toen steeg de Amerikaanse 10-jaars rente in enkele maanden met 1% (nu 0,4% in 3 weken).

Amerikaanse draai

De sterkste beleidsverandering is te zien bij de Fed. Eind augustus lichtte Jerome Powell op het Jackson Hole symposium nog heel relaxed zijn roadmap toe. Op dat moment verwachtte de markt dat het taperen van obligatie-aankopen midden 2022 klaar zou zijn, gevolgd door één renteverhoging later dit jaar.

Sindsdien kende elke meeting een zeer hawkish verrassing. Fast forward 4 maanden: tapering is al bijna afgerond en de kans is meer dan 50% dat de rente al in maart wordt verhoogd, gevolgd door nog eens 3 renteverhogingen van 25 basispunten gedurende de rest van dit jaar.

Afgelopen week bleek zelfs dat er gesproken wordt over het starten met afbouwen van de obligaties die de Fed heeft opgekocht, ook wel Quantitative Tightening (QT) genoemd.

Slimmere Fed

Het laten aflopen van obligaties zonder de opbrengst te herinvesteren (of zelfs direct obligaties te verkopen) in combinatie met het verhogen van de rente brengt slechte herinneringen naar boven. In 2018 leidde deze combinatie tot twee correcties op de aandelenmarkt, waarvan de laatste uitmondde in de mini-crash op kerstavond. De Fed maakte kort daarna een beleidsdraai, omdat deze strategie niet uitpakte zoals was gedacht.

Met die wetenschap ga ik ervan uit dat de Fed het dit keer slimmer aanpakt en niet op de automatische piloot zal varen. De bank heeft immers geen baat bij het aanbrengen van grote schade aan risicovolle beleggingen.

Het effect van verkrappend beleid

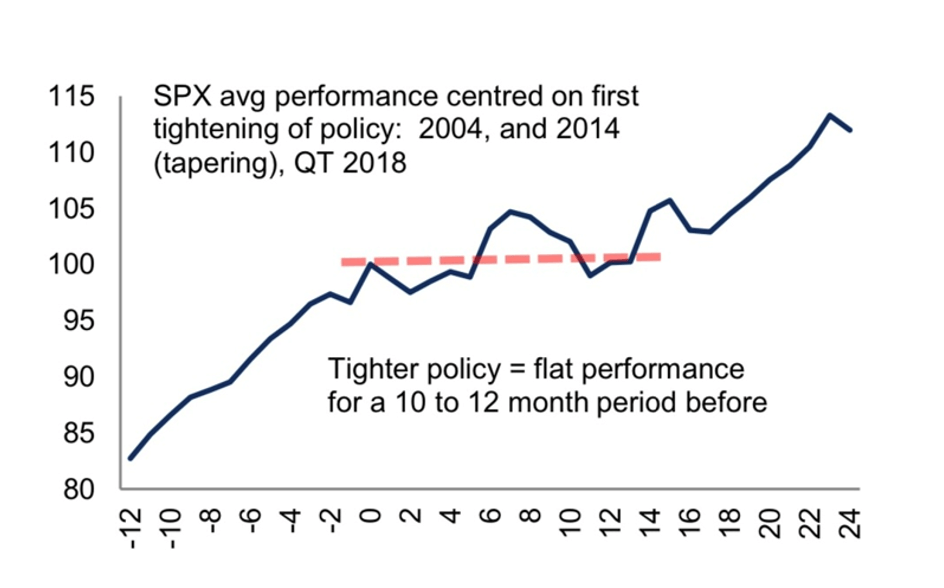

Dat betekent niet dat verkrappend beleid geen effect heeft op de aandelenmarkt. Onderstaande grafiek van State Street laat zien dat de laatste 3x dat de Fed startte met verkrappen, de S&P500 index (SPX) slechts zijwaarts bewoog in de volgende 12 maanden.

In de decennia voor 2000 was de performance positiever na de start van een periode van monetaire verkrapping, maar de Amerikaanse beurs heeft net drie hele goede jaren achter de rug. Hierdoor ben ik voorzichtig over de vooruitzichten van de SPX dit jaar.

Grote groeiaandelen krijgen klap

Nu het duidelijk is dat het de Fed menens is om met een hogere (reële) rente de inflatie omlaag te brengen, beginnen beleggers zich hierop te positioneren. Een veel gebruikte beurswijsheid luidt immers: don’t fight the Fed.

“Beurslieveling Microsoft daalde al 7% in de eerste dagen van januari”

Technologiebeurs Nasdaq daalde de afgelopen week met 4,5%, terwijl sectoren die het goed doen bij een hogere rente, zoals financiële waarden en energie, een zeer positieve start van het jaar kenden. Met name de grote groei-aandelen, die de kar zo getrokken hebben de afgelopen jaren, deden een flinke stap terug. Zo daalde beurslieveling Microsoft al 7% in de eerste dagen van januari.

Rotatie van groei naar waarde

In de eerste maanden van vorig jaar zagen we een sterke rotatie van groei- naar waarde-aandelen. De ingrediënten lijken rijp voor eenzelfde scenario dit jaar. Waarde-aandelen bieden, precies op het moment dat de angst voor omicron snel afneemt en heropening weer in zicht komt, bescherming tegen het verder oplopen van de rente en kunnen profiteren van de weer aantrekkende economische groei.

Ik denk dat de verliezers van vorig jaar de winnaars van het eerste halfjaar gaan worden en andersom. Dat betekent niet alleen selectief zijn in de VS, maar meer beleggen in andere regio’s die vorig jaar minder hebben gepresteerd en waar centrale banken meer ondersteunend zijn.

“Ik denk dat de verliezers van vorig jaar de winnaars van het eerste halfjaar gaan worden en andersom”

Renco van Schie is mede-oprichter en hoofd beleggingen van vermogensbeheerder Valuedge. De informatie in zijn artikelen is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen.

Bron: IEX Profs.nl